[2018年版]ビットコイン・仮想通貨の税金や確定申告の方法をわかりやすく解説

<この記事(ページ)は 15分で読めます>

そろそろ本格的に冬が到来し、年末まで2カ月を切りました。

12月は皆さんご存知の通り年末調整で大忙しの時期。仮想通貨市場は昨年に比べかなりの冷え込みを見せていますが、どんな状況であっても確定申告は見逃してはくれません。

確定申告の期間は毎年2月16日~3月15日ですが、期日直前は税務署が大混雑してしまうため、早く準備するに越したことはありません。

仮想通貨民の方も今年から仮想通貨を始めた方も、この記事を読んで清く、正しく、安心して確定申告に備え、2019年を迎えましょう!

2018年の国税庁の動き

今年7月、国税庁は年内に仮想通貨所得の確定申告を促す環境整備(損益計算や申告方法の簡略化など)を進める方針であると発表し、先日(11月21日)、ついに「仮想通貨に関する税務上の取扱いについて(FAQ)」が公表されました。

国税庁は昨年12月時点で、仮想通貨の所得に関する計算方法について公表していましたが、今回はそれらに加え新たな情報として、仮想通貨交換業者からの年間取引報告書の発行・仮想通貨の相続関連事項・必要経費の分類等が補足された形になります。

そのため、今年の確定申告ではFAQを必ず一読しておきましょう。

課税対象はどこから? どの税金に該当する?

2017年8月28日、国税庁は「ビットコインを使用することにより利益が生じた場合の課税関係」に関して明らかにしました。

2017年4月1日に施行された「仮想通貨法」では、仮想通貨は「資産」と定義されており、したがって仮想通貨は消費税の対象外です。しかしここで国税庁は、

「ビットコインは、物品の購入等に使用できるものですが、このビットコインを使用することで生じた利益は、所得税の課税対象となります。

このビットコインを使用することにより生じる損益(邦貨または外貨との相対的な関係により認識される損益)は、事業所得等の各種所得の基因となる行為に付随して生じる場合を除き、原則として、雑所得に区分されます(所法27、35、36)」

と回答しました。つまり、ビットコインの使用により利益を得た場合、所得税の課税対象となるということです。ここで述べられている雑所得とは、9つある所得税区分(利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得)のいずれにも該当しない所得を指します。

国税庁が示した回答で注目したいことは、「ビットコインを使用することで生じた利益は…」の一文にある「使用」という言葉です。ビットコインの「使用」の定義はなんでしょうか。一般的に該当する行為は、以下の3つになります。

①ビットコインで日本円などの法定通貨を購入する

②ビットコインで他のアルトコインを購入する

③ビットコインで商品を購入する

国税庁は「ビットコイン」と特定の名称に限って述べていますが、これはアルトコインも含まれると考えるべきでしょう。これらの行為を行った場合、利益に応じて確定申告を行う義務が発生します。

仮想通貨は損益通算・損失繰越できない?

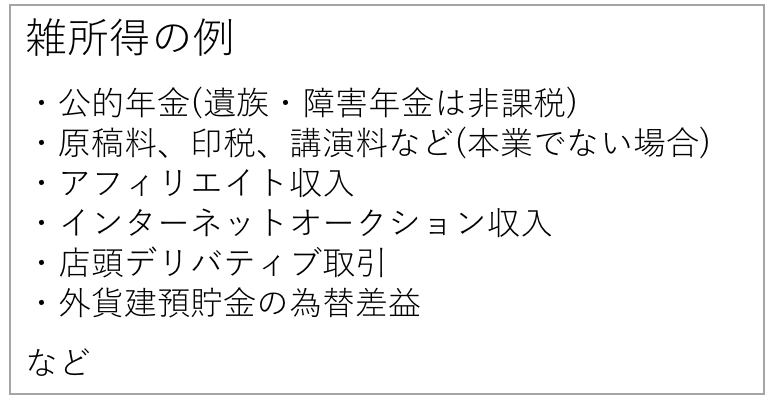

また、雑所得は基本的に損益通算・損失繰越ができないという特徴があります。

・損益計算とは

損益通算とは、雑所得以外の所得区分と損益を合算して計算できる制度を指します。上記で述べたように、所得区分は雑所得を含めて10種類あります。

例えば、給与所得が600万円のOLが、不動産所得で300万円損失した場合は、これらを合算して課税所得を300万円にすることができます。

しかし、仮想通貨の場合は、一般的にはこの損益通算が適応されません。例えば、株で300万円の利益を出したOLが仮想通貨で200万円損失したとしても、課税所得は100万円ではなく300万円になってしまうのです。

ただし、損益通算に関しては一部例外があり、雑所得内であれば可能です。内部通算の例は次のようなものが挙げられます。

①副業の所得

株や国内FXを除く、海外FX・アフィリエイト・ネットオークション・フリマアプリといった副業であれば、雑所得内になり損益通算が可能です。また不動産投資を副業としている場合も損益通算できます。

②年金収入

公的年金など雑所得に該当するものも、仮想通貨で損失が生じた場合は損益通算ができます。

・損失繰越とは

また、損失繰越とは、株やFXで損失した場合に翌年以降にその損失を繰り越して、向こう3年の利益と相殺できる制度を指します(下記の図)。

しかし、仮想通貨で今年500万円利益を得て、翌年は200万円損失した場合でも500万円に対する税金を支払わなければならないのです。

そのため、仮想通貨の場合は利益確定のタイミングが非常に重要になってきます。

利確のタイミングはいつがいいの?

上記で述べたように、仮想通貨は一部例外を除いて損益通算も損失繰越もできません。

そのため、仮想通貨の場合は利益確定のタイミングが非常に重要になってきます。できるだけ利益と損失が相殺されるように利確することが重要です。

仮想通貨はいまだに不安定な市場ですし、今後もおそらく変動は大きくなると予測されているため、動向をきちんと把握し、特に年末年始の利確のタイミングには慎重になる必要があります。

20万円以下だと非課税って本当?

仮想通貨の税金制度については、「雑所得の利益が20万円以下であれば非課税(確定申告が不要)」という文章を目にすることがあります。しかし、この表記は曖昧であるため、「利益20万円もなかったし申告しなくていいのか~!」と誤って認識している人がたくさんいます。

これは、より詳しく説明すると、

・給与等の収入が2,000万円以下かつ1カ所から支払われている給与所得者で、その給与について年末調整などが行われ、給与所得および退職所得以外の所得金額が合計20万円以下である

・給与等の収入が2カ所以上で、従たる給与と雑所得などの合計が20万円以下である

こうした場合には非課税対象となり確定申告が不要、という意味なのです。【No.1900給与所得者で確定申告が必要な人】

例えば、会社Aに勤務しているサラリーマンのその年の収入が1,500万円で、副業として仮想通貨の利益が15万円であった場合は確定申告する必要はありません。

また、会社Aと会社Bに勤務しているサラリーマンが、その年会社A(本業)から600万円、会社B(副業)から5万円収入があり、仮想通貨により10万円の利益を得た場合も、従ずる会社Bからの収入と仮想通貨の利益を合計すると15万円になるため、確定申告の必要はありません。

ただし、年末調整した給与所得者であっても、医療費控除など確定申告が必要な場合は少額な雑所得も所得に含めて申告する必要があります。

仮想通貨交換業者のトラブルで支払われた賠償金は非課税対象?

仮想通貨を預けていた仮想通貨交換業者が不正送信被害に遭い、資産を失ってしまったという話は仮想通貨業界では未だ絶えません。

もし業者側から損害賠償金として日本円が支払われたとして、それは非課税対象になるのでしょうか。

先に解答を述べると、仮想通貨関連の賠償金は雑所得区分の課税対象になります。

一般的に、賠償金として業者から支払われる金銭は返還できなくなった仮想通貨の代わりに支払われたものであり、「その賠償金と同額の仮想通貨を売却することで金銭を得た」ことと同じ意味になるためです。[No.1525 仮想通貨交換業者から仮想通貨に代えて金銭の補償を受けた場合]

確定申告の流れ

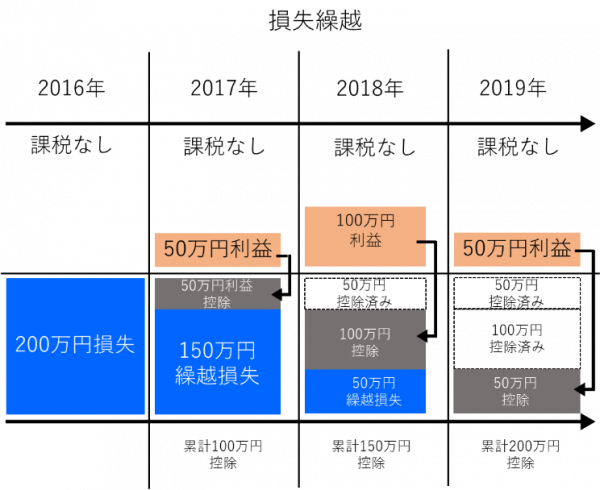

1. 所得税を計算する

まず、その年の1月から12月で得た仮想通貨の利益を計算します。もし複数のウォレットに分けて所持している場合は、各ウォレットで利確した金額を合計しなければいけません。

国税庁が公表している所得税の税率の計算の目安は以下のようになっています。

所得税の計算の仕組みは以下の通りです。

- 収入ー必要経費=所得

- 所得ー所得控除※1=課税所得

- 課税所得×所得税率=所得税

- 所得税ー税額控除※2=所得税納付額

※1 社会保険料・生命保険・扶養控除・医療費控除・基礎控除(一律38万円)・勤労学生控除など

※2 住宅ローン控除・配当控除・外国税額控除など。詳しくは国税庁HPを参照(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1200.htm)

所得税がかかるのは仮想通貨による利益だけではなく、給与所得やその他の所得の合算になる点に注意が必要です。例えば、会社に勤めてお給料をもらっている他に仮想通貨による投資で利益が出た人の場合は、Aの「収入」が給与所得+仮想通貨投資の利益となります。

そして所得税の他に10%の住民税が課税されることも忘れないようにしましょう。

2. 確定申告する

利益が20万円を超えた場合は翌年の2月16日から3月15日までの間に確定申告書を税務署に提出します(還付金のある場合は1月から受付開始)。確定申告は全国の税務署や市町村の税務課でできます。

3. 税金を納める

国税庁のタックスアンサーをみると、各種の税金の納付期限がわかります。【納付の期限】

仮想通貨が該当する所得税の納付期限は3月15日までになっており、支払方法は以下の4つです。

| ①指定した金融機関の預貯金口座から振替納税(引き落とし日は4月20日)

②インターネットなどによる電子納税 ③現金による納付 ④クレジットカードによる納付 |

また、所得税の場合は延納も可能です。延納方法は以下の2つになります。

| ①所得税および復興特別所得税の延納

②贈与税の延納 |

ただし、延納する場合は年単位で利子がついてしまうため、やはり納税期限内に納付してしまうのがオススメです。

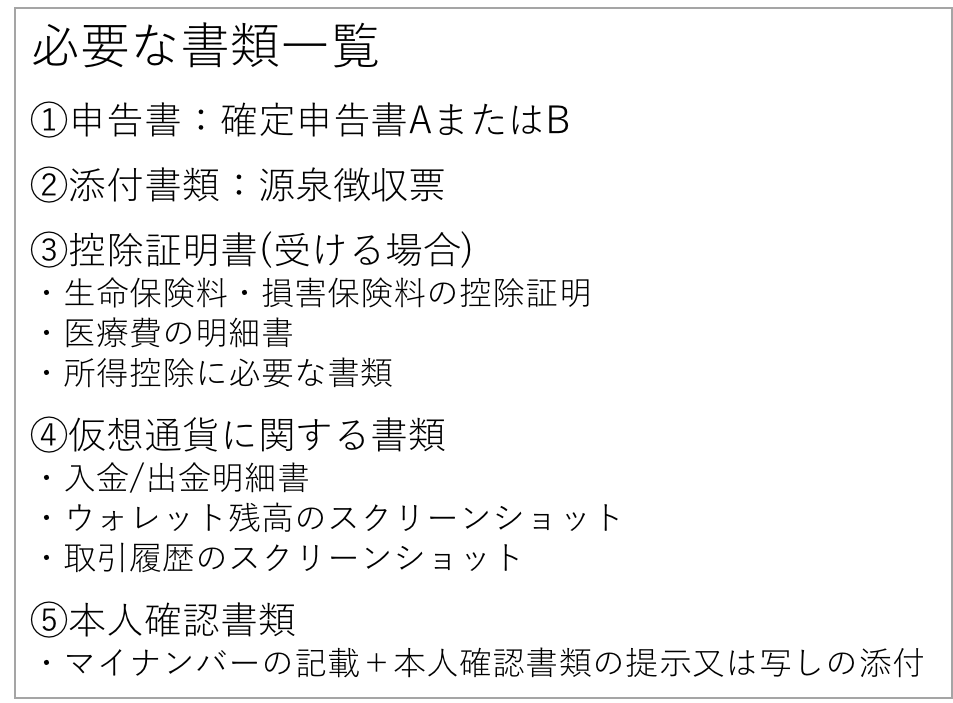

確定申告に必要な書類は?

確定申告に必要な書類は、場合にもよりますが以下のものになります。

①の確定申告書は「もよりの税務署に取りに行く」もしくは「国税庁のサイトから印刷する」ことで手に入れることができます。

④仮想通貨に関する書類に関しては、添付義務はありません。ですが、後日調査があった場合に備えて、自身で計算証拠資料を保存しておかなければなりません。

計算前に必ず知るべき「移動平均法」と「総平均法」の話

税金の計算方法の説明に入る前に、必ず知っておかなければならないのが「移動平均法」と「総平均法」です。

・移動平均法とは

移動平均法は、仮想通貨を購入するごとに取得価格を算出する方法です。

毎回計算するため複雑にはなりますが、実際の損益に近い計算結果を求めることが出来るため、税金を予測しやすくなります。

・総平均法とは

総平均法は、一年間で購入した仮想通貨の購入総額を購入総量合計で割って平均価格を求める計算方法です。

まとめて計算するため簡単ですが、その分実際の損益と大きく異なってしまう可能性があり、移動平均法に比べて税金が予想しにくくなってしまいます。

以上、2つの計算方法で仮想通貨の所得計算をふまえたうえで、実際に国税庁が公表している所得計算方法例を見ていきましょう。

国税庁が公表している種類別所得計算方法

2017年12月1日に、国税庁は仮想通貨に関する所得計算方法などFAQを発表していましたが,2018年11月21日に新たに更新されたため、そちらを参考に計算しましょう。

(引用:http://www.nta.go.jp/information/release/kokuzeicho/2018/faq/pdf/04.pdf)

初心者でも使える便利な税金計算サービス

上記のように、国税庁は計算方法に関するガイドラインを公開していますが、いざ自分で計算するとなると、「どこから始めればいいかわからない」「間違っていたらどうしよう」と不安になる方も多いでしょう。

そんなときは、複雑な税金の計算や確定申告を担ってくれるサービスを活用してみるのがオススメです。

無料から有料までサービスの形は様々なので、是非ご自身にあったものを見つけてみてください。

①無料で使えるサービス

・「Keiry」

自分の取引所・ウォレット履歴から損益を一発計算できるサービスを提供しています。

昨年はPoloniex、Zaif、ウォレットはTOREZR、Copayとなっており、国内大手取引所であるコインチェックやビットフライヤーは対応していません。

・「tax@cryptact」

有名な仮想通貨投資家を含め約3万人が利用していると噂の計算ツールです。

メールアドレスで即登録でき、18の取引所と2000種以上の仮想通貨に対応しています。

海外通貨(ドル/ユーロ建)でも計算可能という点から、多くの人に支持されています。

また、マネーフォワードと提携し、仮想通貨取引の損益計算サービスも開始しています。

計算方式は移動平均法、総平均法、FIFO、LIFOの4つです。

・「Gtax」

Gurdian(以下)で利用されている計算システムをWebアプリケーションとして公開したサービスです。

様々な形式の取引履歴をそのまま取り込み、自動で加工・整理する機能のほか、各取引における通貨の時価情報を自動算出する機能があります。

また、税理士監修のもと様々な取引に適した税務的な処理を行うことが可能です。

2018年11月時点で対応取引所数は20以上と、サービス史上No.1を誇っています。

②有料で使えるサービス

・「Guardian」

Gurdianは、2017年12月1日からスタートした、損益計算サポート数No.1の仮想通貨専門税理士紹介・記帳代行サービスです。

2017年度の実績から大幅なシステムアップデートを実行し、現時点で5つの料金プランからサービスを選べます。

2018年は9月から早期申し込みを開始し、取引履歴データが取得できる取引所であれば、国内外関係なく対応可能となっています。

・「CryptoLincC」

CryptoLinCは、仮想通貨業界に精通している税理士監修のもと、2018年2月からサービスを開始した収支計算・管理プラットフォームです。

個人利用は当面無料となっており、法人会計は1IDあたり月額1,980円(税込)になっています。

対応取引所は国内が6つ(Zaif、Coinbeck、bitFlyer、bitbank、Liquid、BITPoint)、海外が2つ(Binance、Poloniex)です。

・ 「CoinTool」

Coin Toolは、2018年2月にリリースされた計算ツールです。

今年度利用料は4,500円 (税込) で、利用期限は2018年2月8日〜11月末日になります。

対応取引所は、Coinchek、Zaif、bitFlyer、bitbankの4つになります。

Coin Tax Serviceは、税務代行から、節税相談、資産運用までまとめてサポートしてくれる専門トータル税務サービスです。

1,000社以上のクライアントを対応してきた実績があります。

③無料・有料の両プランが使えるサービス

会計freee for 仮想通貨は、クラウド会計サービスとして有名な「freee」が提供する仮想通貨専用のサービスです。

取引履歴データから自動損益計算を行い、さらにfreeeと併用することで確定申告書類への反映も可能です。

無料・有料プランから選べ、「総平均法」のみ対応しています。

申し込み数が定員に達したため現在新規受付は行っておらず、申し込み再開時期は未定となっています。

税理士に頼むことはできるの?

最近では仮想通貨に詳しい税理士さんも増えてきているので、個人的に相談し、確定申告することもできます。何百万円以上の利益を出してしまった人は報酬を払ってでも、税理士さんの力を借りたほうが良いでしょう。報酬は税理士によってさまざまなようですがだいたい10万〜20万円らしいです。もちろん、依頼するときは包み隠さず状況をすべて申告しましょう。

申告した税金額が間違っていたら?

仮想通貨から得られる収益は、売買以外にマイニングやアフィリエイトなど、人によって様々ですし、間違えた金額を申告する可能性は十分あります。

国税庁では、確定申告期限後に申告内容の間違いに気づいた際の訂正手段が定められています。[No.2026 確定申告を間違えたとき]

①過少申告した場合

税金を本来より少なく申告してしまう過少申告の場合は、「修正申告」と言う手続きが必要になります。

誤りに気付き修正申告を行う、もしくは税務署から指摘されると、追加で納付する税金に加え、「過少申告加算税」が課せられます。

過少申告加算税は10%~15%かかってしまい、過大申告(以下)に比べリスクがあります。

②過大申告した場合

確定申告において圧倒的に多い間違いのが、税金を本来より多く申告してしまう過大申告です。

過大申告の場合、「更正の請求」という手続きを行わなければなりません。

これは、更正の請求書を税務署に提出し、正式に誤りが認められた場合のみ通知が渡され、適応されることになります。

法定申告期限から5年以内であれば申告可能であるため、昨年度間違った金額を納付した方でも大丈夫です。

知らないと損! 仮想通貨の税金対策とは?

常に値動きの激しい仮想通貨市場ですが、もうかった喜びは束の間、もうかった分だけ税金を支払わなければなりません。ですがいくら義務とはいえ、やはり支払う額をできるだけ最小限に抑えたいと思うのは当然です。

脱税疑惑をなくすには税金をきちんと払うのが一番ですが、そんな中でももしかしたら節税できるかもしれないとささやかれている対策方法をいくつか紹介します。

1. 仮想通貨として保有し続ける方法

購入した仮想通貨を現金に戻して利益確定したり、別の仮想通貨や商品を購入してしまえば、それは「得た利益を使用した」とみなされ、課税対象になってしまいます。

そのため、購入した仮想通貨はトレードせずにそのままの状態で保有し続ければ税金は払わなくていいのでは? という意見が多いです。

2.「ふるさと納税」を活用する

「ふるさと納税」とは、個人が納める住民税の2割を目安に自分の故郷や応援したい自治体に寄附することで、年間の合計寄附額のうち2,000円を超える部分について控除が受けられる制度のことです。寄附する際に寄附金の使い道が指定できることや、自治体によってもらえるお礼が違い、日本各地の名産物を楽しめるのが大きな魅力です。

仮想通貨の場合はどれくらい節税できるのか?

ふるさと納税の限度額、つまり自己負担が2000円ですむ寄付金額は計算が非常に面倒です。なので、目安が知りたいという人は、総務省が出している早見表を参考にするといいでしょう。

また、最小自己負担での寄附可能上限額の計算式から、目安となる寄附可能上限額の算出も可能です。

最小自己負担での寄付可能上限額

=(住民税所得割額×0.2)÷{(90%-所得税率×1.021)÷100}+2000円

ふるさと納税は正確には節税制度ではないのですが、お礼の品がもらえて寄附金の一部が控除されるといった点では十分節税といえるのではないでしょうか。このふるさと納税の仕組みを利用すれば、仮想通貨で大きな利益を得た人も一部節税が可能ではないかといわれています。

3.マイニングの経費にする

仮想通貨のマイニングを、パソコン代や電気代、ネット代など必要経費に計上できるのではといわれています。

この他にも、いろいろな節税対策があります。個人個人に合った節税対策があると思いますが、中にはグレーゾーンの対策法もあるため、くれぐれも脱税とみなされないようしっかり調べた上で安全に節税しましょう!

仮想通貨の確定申告・税金対策について、まとめ

2018年の仮想通貨の取り扱いは以上になりますが、先日国税庁が新たなFAQを公表したように、今後変更される可能性は大いにあります。株やFX同様、仮想通貨でも億り人が何人も出ていますし、国税も注意して見ているでしょう。

節税対策に関しても、個人個人に合った節税対策があると思いますが、中にはグレーゾーンな対策法もあるため注意が必要です。

国税庁のタックスアンサーやFAQは常に気にかけておけば、急な変更にも柔軟に対応できると思います。くれぐれも脱税とみなされないようしっかり調べた上で安全に節税、確定申告しましょう!